美盛凱利基礎建設價值基金

(本基金之配息來源可能為本金)

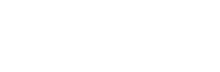

跟上氣候應對的轉型需求

歐美基礎建設全面大升級

台灣60年代推動十大建設,興建機場與高速公路等,帶領經濟起飛;如今美國政府推動基礎建設現代化,替換老舊地鐵、改建機場和港口等,將帶來新一波商機!

基礎建設資產的需求相對穩定,在各種景氣循環期間展現低波動、高韌性,透過法規、特許經營權協議(concession)或是契約,可跟通膨直接連結,因此可提供投資人防禦通膨上揚的保護力。

三大因素推動,

基礎建設商機大

人口成長

隨著人口成長,交通載運量的需求也隨之增加,預估2018~2038年期間全球機場載客旅遊人數將成長144%*

能源需求

科技飆速成長,對能源的需求也隨之不停攀升,同時歐美國家應對氣候的各式法規陸續誕生,發電量與發電方式全面升級﹐成為投資熱趨勢。

數位經濟

疫情引發數位應用需求,也加速5G與AI的應用,未來五年付費道路與運輸業更將強健、更智慧且更科技。***

*以客運收益公里數(Revenue Passenger Kilometers,簡稱RPK,收費載運人數*搭乘距離)衡量,是航空業用作計算客運量的單位,波音(2019年)、商用市場展望。聯合國經濟和社會事務部人口部門,2018年世界城市化展望。

***國際橋梁隧道與公路協會(IBTTA),itsinternational網站,2020年10月。

本基金佈局

| 次產業曝險比重 | 8月底比重 | 投資準則 |

| 通訊 | 11% | 0~20% |

| 能源基礎建設 | 10% | 0~20% |

| 再生能源 | 5% | 0~40% |

| 運輸 | 25% | 15~40% |

| 受管制公用事業 | 47% | 35~70% |

資料來源:富蘭克林坦伯頓基金集團,凱利投資,2022年8月底。以上比重為佔總投資組合比重。

全球氣候變遷基金

氣候變遷受全球關注

躍升為投資新顯學

本基金近6成投資於直接對氣候變遷提出解決方案的相關產業,如能源、運輸、回收等,其次逾3成為因應氣候變遷而正屬於轉型之企業,剩餘部分則投資於具備轉型彈性之標的。

資料來源:富蘭克林坦伯頓基金集團,2021年12月底,佔股票部位比重,可能因小數點後四捨五入而導致加總數值不為100%。 <本頁不代表對任一個股的買賣建議>

公用事業基金

(本基金之配息來源可能為本金)

投資水電瓦斯民生必需品

迎接應對極端氣候的能源需求

本基金投資於美國電力、天然氣、瓦斯等公用事業類股,為生活必需品,因此營運穩健,且較不受海外市場變數所影響,亦擁有高股利之優勢。

美國總統拜登也表達支持巴黎氣候協議,2035年達到零碳發電、投資乾淨能源技術為其重要的施政目標,各州政府也將延續其推動再生能源發展的政策,輔以再生能源發電成本已大幅降低,可望加速再生能源的採用,落實能源轉型。

本基金投資產業

說明: 複合型公用事業(multi-utility)係指提供多元化服務的公用事業公司,公司營運範圍可能同時跨足電力、瓦斯、自來水供應、廢水回收、熱能供應等多種公用事業。資料來源: 富蘭克林坦伯頓基金集團,2022年4月底。

美國再生能源發電比重預估將持續提升

資料來源:美國能源資訊局(EIA),2022/03/18,再生能源包含太陽能、風力、水力發電等。