富蘭克林坦伯頓公司債基金

(本基金主要係投資於非投資等級之高風險債券且基金之配息來源可能為本金)

三大利基,美高收益債續航可期

1.下半年原油市場趨平衡,能源債續揚可期

- 多數OPEC油國產能已位在高檔,使其再創造新供給的空間有限。

- 美國原油產量四月初跌破每日900萬桶關卡,且連續九周下滑,貝克休斯統計至5月13日當周美國石油活躍鑽井數降至318座,續創2009年11月以來新低。

- 國際能源總署五月指出,因供給過剩收窄、需求增強,全球原油市場正進入均衡狀態。

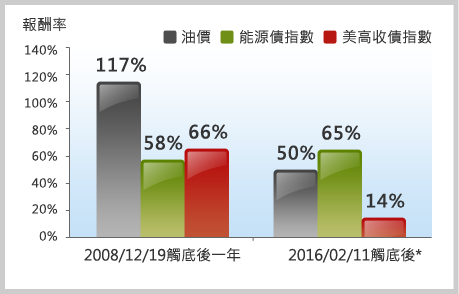

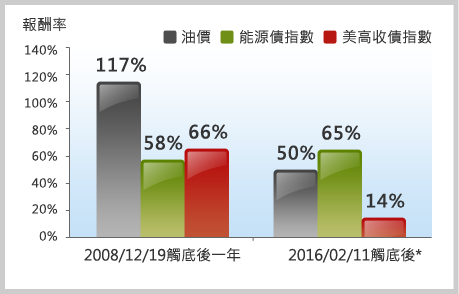

油價觸底,美高收與能源債迎回升行情

資料來源:彭博資訊,油價以西德州油價為準,花旗美國高收益債指數,*2016/2/11為本波油價低點統計至2016/5/17。

資料來源:彭博資訊,油價以西德州油價為準,花旗美國高收益債指數,*2016/2/11為本波油價低點統計至2016/5/17。  資料來源:彭博資訊,原幣計價,統計至2016/6/1。

資料來源:彭博資訊,原幣計價,統計至2016/6/1。

2.美高收益債發行展望改善 信評機構穆迪(3/24)指出商品債發行規模急速下滑的影響下,去年美國整體發行量減少16%,且今年初級市場持續降溫,不僅有助緩解債信風險的疑慮,亦有利支撐次級市場價格表現。

3.美國高收益債表現與景氣具高度連動性 追蹤美銀美林美國高收益債指數1986年Q4成立至今,當美國季度經濟成長率處於1%~4%時,高收益債指數平均漲幅介於2%~3%,若美國景氣逐步回穩,預期美國高收益債將同步走揚。

基金特色

四大特色,防禦風險震盪,掌握收益契機

- 美元具有較佳的防禦性。

- 美國經濟轉強可望持續吸引資金回流,凝聚美元資產吸引力。

|

- 本基金與美國公債走勢呈現負相關,可防禦利率走升風險

- B級(含)以上評等的公司債部位達八成水準

- 加碼零違約率產業包括醫療(11%)、寬頻(9%)、金融(8%)、科技(8%)、無線通訊(6%)等,以穩固整體債信品質。

|

- 基金配置約13%能源高收益債,掌握低基期和高收益等雙重題材

- 基金持債的平均殖利率達8.03%。

|

| 基金現階段以價格遭低估的石油瓦斯,以及基本面穩健的通訊、健康醫療等產業為主,期以掌握評價回升與收益機會。 |

資料來源:富蘭克林坦伯頓基金集團,截至2016年4月底。富蘭克林證券投顧整理,2016/5/26。

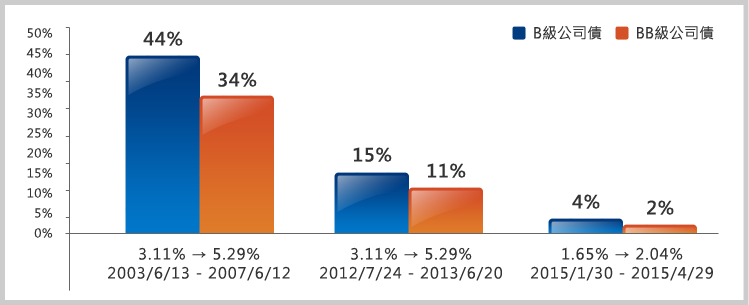

B級公司債防禦利率風險能力佳 現階段投資於高收益債,宜著重於較低債信的配置,尤其聚焦B級公司債,增持循環產業比重,及靠攏美元資產,以迎接美國升息趨勢下的投資機會。

較低債信等級公司債(Lower-Credit Bond),防禦升息能力佳 追蹤美國上一波的升息循環(2004/6~2006/6),B級公司債提供較佳的防禦力,無論在升息前夕、升息期間、或是升息結束後一年,其表現皆領先BB級公司債。

| 指數報酬率(%) |

升息前夕

(2004/Q2) |

完整升息階段

(2004/6~2006/6) |

升息結束後一年

(2006/6~2007/6) |

| B級公司債 |

-0.15% |

17.24% |

11.80% |

| BB級公司債 |

-1.83% |

11.66% |

9.23% |

| 指數報酬率(%) |

B級公司債 |

BB級公司債 |

升息前夕

(2004/Q2) |

-0.15% |

-1.83% |

完整升息階段

(2004/6~2006/6) |

17.24% |

11.66% |

升息結束後一年

(2006/6~2007/6) |

11.80% |

9.23% |

資料來源:彭博資訊,原幣計價,統計至2016/6/1。

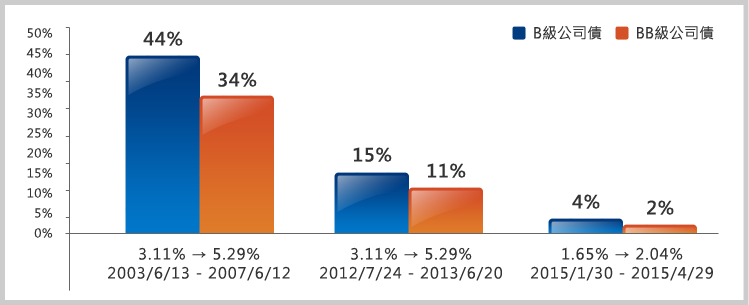

美國十年期公債殖利率上揚階段債券指數報酬率(%) 追蹤美國上一波的升息循環(2004/6~2006/6),B級公司債提供較佳的防禦力,無論在升息前夕、升息期間、或是升息結束後一年,其表現皆領先BB級公司債。

資料來源:彭博資訊,原幣計價,統計至2016/6/1。

資料來源:彭博資訊,原幣計價,統計至2016/6/1。

三大利基,美高收益債續航可期

三大利基,美高收益債續航可期

資料來源:彭博資訊,原幣計價,統計至2016/6/1。

資料來源:彭博資訊,原幣計價,統計至2016/6/1。

基金特色

基金特色 資料來源:彭博資訊,原幣計價,統計至2016/6/1。

資料來源:彭博資訊,原幣計價,統計至2016/6/1。